La venta de una vivienda genera una serie de gastos que podemos dividir en dos grandes grupos: Los asociados al papeleo y gestiones necesarias y los asociados al pago de impuestos. En nuestro artículo de hoy nos centraremos en el segundo grupo, en los impuestos asociados a la venta de una vivienda.

Normalmente, el comprador de una vivienda está más mentalizado de que existen una serie de gastos que debe asumir (porque en realidad son quiénes pagan la mayor parte de ellos) pero, a menudo, los vendedores olvidan esta parte. Tenerlos en cuenta desde un principio te ayudará a evitar sorpresas a la hora de calcular el beneficio neto que obtendrás por la operación.

La venta de una vivienda es un proceso complejo, en el que es necesario tener en cuenta muchos factores. Conviene estar asesorado en todo momento por un profesional inmobiliario que sepa guiarte en el proceso. Pregunta siempre a un profesional antes de dar cualquier paso del que puedas arrepentirte.

Un profesional inmobiliario te ayudará a optimizar el pago de impuestos y a asegurarte de que cumples con los plazos establecidos. Con ello, evitarás además tener que pagar recargos y/o sanciones por parte de la Agencia Tributaria por no cumplir con ellos.

A continuación te explicamos qué impuestos deberás de pagar y a quién por la venta de tu vivienda:

- Impuesto sobre el valor añadido (IVA):

Este impuesto se paga solo en el caso de venta de viviendas realizada por empresas o profesionales. Generalmente, se aplica en la venta de viviendas nuevas, siendo el porcentaje a pagar del 10%. Si se trata de una vivienda pública, el IVA será del 4%. La empresa vendedora será la encargada de realizar la autoliquidación del IVA en la Agencia Tributaria, en la que incluirá el IVA repercutido al comprador.

- Impuestos sobre la renta de personas físicas (IRPF):

En la venta de un inmueble la ganancia patrimonial (o pérdida) debe de incluirse en la declaración de la renta. La ganancia patrimonial es la diferencia entre el valor de adquisición y el de venta.

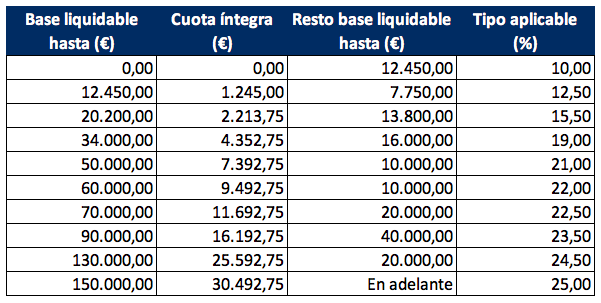

Los porcentajes que se aplican en Aragón son los siguientes:

Existen una serie de excepciones a este impuesto para el vendedor de una vivienda si se da alguna de las siguientes situaciones:

- Reinversión en vivienda habitual: Esto significa vender una vivienda y reinvertir lo obtenido en una nueva. Si es tu caso, no tendrás que pagar por el beneficio. Ten en cuenta que solo se aplica a vivienda habitual, no a segundas viviendas. El plazo que tienes para reinvertir es de 2 años. Si tienes en mente hacerlo, indícalo en los epígrafes G2 y G5 de tu declaración de la renta.

- Mayores de 65 años que venden su vivienda habitual: Si es tu caso, estarás exento de pagar este impuesto. No existe ningún requisito más que debas de cumplir.

- Mayores de 65 años que destinen los beneficios a contratar una renta vitalicia: Si lo que vendes no es tu vivienda habitual, puedes evitar tener que pagar impuestos si utilizas ese dinero para contratar una renta vitalicia.

- Plusvalía municipal:

También conocida como impuesto sobre el incremento del valor de los terrenos de naturaleza urbana.

Como propietario vendedor de una vivienda, estarás obligado a pagar este impuesto. La plusvalía es un impuesto municipal directo que se paga en el Ayuntamiento donde esté situada la vivienda y que grava el incremento de valor que han experimento los terrenos desde la fecha de compra de la propiedad hasta el momento de la venta.

En el caso de tratarse de una herencia o donación, es el nuevo propietario quién tendrá que asumir el pago de este impuesto.

Al ser un impuesto municipal, tenemos que tener presente que varía dependiendo del Ayuntamiento y que hay Ayuntamientos que realizan ellos mismos la liquidación y, en cambio, en otros serás tú como propietario quién está obligado a presentar la oportuna liquidación. En el caso del Ayuntamiento de Zaragoza, eres tú quién debe de presentarla.

El plazo para su gestión es de un mes desde la fecha de venta de la propiedad. Si se trata de una herencia, el plazo es de 6 meses prorrogables a un año si lo solicitas por escrito dentro de los 6 primeros meses. Si transcurrido un mes desde la petición no hay una resolución que la deniegue, la prórroga se entiende concedida.

Hace unos años, existió una gran polémica respecto a la plusvalía municipal. Se produjeron numerosas reclamaciones judiciales para la recuperación de este impuesto porque las empresas promotoras de viviendas obligaron al comprador a pagarla. Tras numerosos procesos judiciales, la sentencia es firme y obliga a que sea el vendedor quién asuma este impuesto y condenó a las promotoras a la devolución en los casos cobrados de forma indebida.

En Landa Propiedades contamos con asesores fiscales y agentes inmobiliarios expertos que te ayudarán con todo el proceso y trámites relacionados con la venta de tu vivienda. ¡Te esperamos!